2022 年一开年,一家藏在“华强北柜台”里的行业隐形冠军——中科蓝讯就在科创板过了会。

这家来自深圳的 TWS 耳机芯片公司,很多人或许有些陌生。但只要翻开它的招股书就可以发现,其生产的芯片已然遍布白牌耳机市场的各个角落。

2018 到 2020 年,中科蓝讯累积销售了超过 15 亿颗 TWS 耳机芯片,其中白牌厂商收入占比在 90%以上。

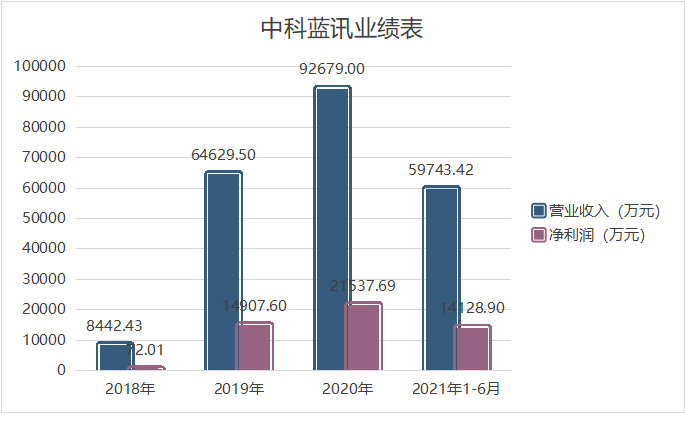

对应的业绩中,中科蓝讯 2018-2020 年营业收入有 8442.43 万元、6.46 亿元、9.27 亿元,对应净利润 72.01 万元、1.49 亿元、2.15 亿元。

要知道,2018 年,中科蓝讯还是一家规模尚小的创业公司。不过一年时间,公司营收就超过了 6 亿元,翻了近 7 倍,更是创下近 1.5 亿元的利润。同时,此时的正式员工仅仅 59 人。

创造营收神话的背后,在于其所在的赛道正在急剧释放市场红利。

这个红利就是 TWS 耳机的爆发。在 TWS 耳机的部件构成里,最为关键的就是无线音频 SoC 芯片,它是实现 TWS 耳机无线连接、音频处理、耳机电源管理、智能交互等功能的基础。

中科蓝讯的主营业务为无线音频 SoC 芯片的研发、设计与销售,主要产品包括 TWS 蓝牙耳机芯片、非 TWS 蓝牙耳机芯片、蓝牙音箱芯片等。这也让中科蓝讯成为了一众白牌耳机厂商的刚需。

在无线耳机芯片的整体竞争格局中,除了苹果和华为用的是不对外开放的自研芯片,目前市场可分为三大梯队。

高端性能包括高通、恒玄科技;中端性价比包括原相科技、炬芯科技、瑞昱、络达科技(已被联发科收购);低端亲民就是珠海杰理和中科蓝讯。

数据冰山之下,中科蓝讯是拥有差异化的核心科技?还是山寨之王的短期资本游戏?36 氪将从中科蓝讯的关键发展点、产业链上下游变化等多个维度回答这个问题。

01

拉入 14 名前同事,抢占无线耳机蓝海

谈起山寨的 TWS 耳机,坊间流传的段子不少。

每当 Air pods 新版本推出,山寨商家都能在一两个星期内推出高仿版本。在他们极具迷惑性的宣传口号里,自家耳机不仅功能体验与 Air pods 完全一致,软硬件方面也不会减配缩水,过分点的,库克也得从这些商家手里进货。

由于无线耳机市场的日趋火热,这些段子的知名度已经堪比高仿莆田鞋之于正品耐克。

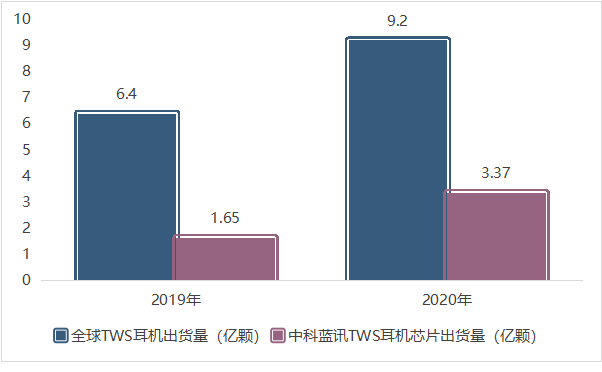

企业的高增长一定离不开行业的高增长。在整个全球无线耳机芯片行业,旭日大数据显示, 2019 年-2020 年全球的出货量分别为 6.4 亿颗和 9.2 亿颗,而中科蓝讯这两年的出货量为 1.65 亿颗、3.37 亿颗。这意味着,其市占率分别达到了 25.78%、36.63%。

这些漂亮业绩背后离不开中科蓝讯创始人对安卓无线耳机芯片的豪赌,苹果耳机火爆之后的新蓝海市场。毕竟在 2016 年 9 月,苹果的第一款 TWS 耳机 Air Pods 1 推出后,当年就卖出了 260 万台。

2017 年,中科蓝讯创始人黄志强拉来了集成电路老兵刘助展共同创业。

后者是香港老牌音频芯片设计企业——建荣国际的元老级人物,有近10年任职经历。建荣是中国第一家自主研发出蓝牙USB3.0技术的企业。蓝牙技术的含金量有多少?

苹果的第一款 Air Pods 1 正是采用了最新蓝牙 5.0 技术,并实现了完全的无线结构,才给用户带来了超低延时、更低功耗、便捷精巧的良好体验。

在具体的 TWS 耳机应用中,蓝牙技术芯片主要需要负责将智能音箱、手机等终端设备发出的音频信号,同时传给两只耳机,进而组成立体声系统。

也正是看到了这种新连接方式,刘助展继续吸引到了 13 名建荣前同事来参与组建中科蓝讯,这也才决定着公司的技术壁垒有多高。

在初始股权分配中,黄志强拥有 60%股权,刘助展带领的创始技术团队持有 40%股权,可见刘助展对中科蓝讯从零起步的重要性。

但是,在中科蓝讯组织架构刚刚稳定的 2018 年,安卓耳机芯片的市场发展态势仍不明晰。

究其原因,主要受制于苹果专利垄断(Snoopy 方案),安卓 TWS 耳机在很长的一段时间里,没能实现双耳同步传输。

安卓 TWS 耳机的音频先是从手机传到主耳机,再由主耳机转发到副耳机,经常出现连接稳定性差、话音延迟较大等问题。

这造成的结果是,安卓 TWS 的使用体验远远比不上 Air pods,如何解决耳机传输稳定性,完善使用体验成为了当时的耳机芯片厂商发展掣肘。

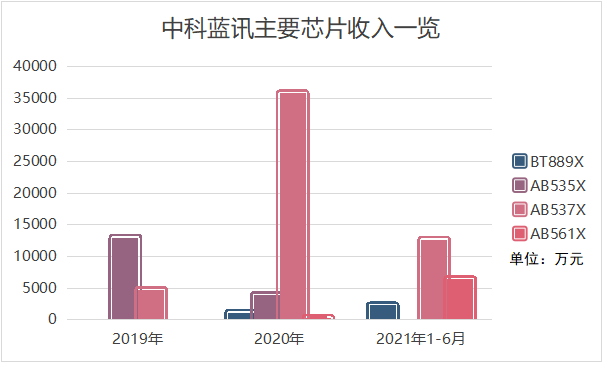

好在2019 年,中科蓝讯的技术团队攻克了蓝牙传输难题,核心产品 AB535X、AB537X 系列芯片陆续成为营收支柱。

尤其是在2020 年,AB537X 系列芯片改善了耳机的主从机切换及连接速度,提升了使用体验。 得到市场的正向反馈后,这款芯片迅速充当了中科蓝讯的“现金奶牛”。

招股书显示,AB535X、AB537X 系列芯片分别在 2019 年、2020 年为中科蓝讯带来了 1.7 亿元、4.9 亿元的营收。

值得注意的是,2019 年 10 月首次推出的 AB537X 系列芯片,仍然在 2021 年 1-6 月贡献了 27.73%的收入,这在产品快速更新、迭代周期短的消费电子市场中并不多见。

02

锁定 1 元价格带,以超低价吃下中低端市场红利

虽然中科蓝讯解决行业技术难题的时间点确实很早,但是当时完成技术突破的公司并不止一家。

特别是高通、华为、恒玄科技、络达科技等竞对公司,都纷纷推出了自主优化的传输方案,不仅缩短了安卓 TWS 耳机的传输延时、保证连接稳定,也有效解决了因为中转模式差异导致的左右耳机耗电量不同。

有了技术突破,大多数芯片厂商都可以提供类似苹果 TWS 耳机的核心功能,安卓耳机市场得以摆脱困境,“高仿苹果 TWS 耳机”也有了进一步发展的基础。

另一方面,经过下游品牌方苹果对市场的长期教育,用户对 TWS 耳机的接受度已经大大提高。其功能需求、使用场景已经被大量验证,但是苹果耳机的新品价格均高于 1500 元,难以在下沉市场扩散。

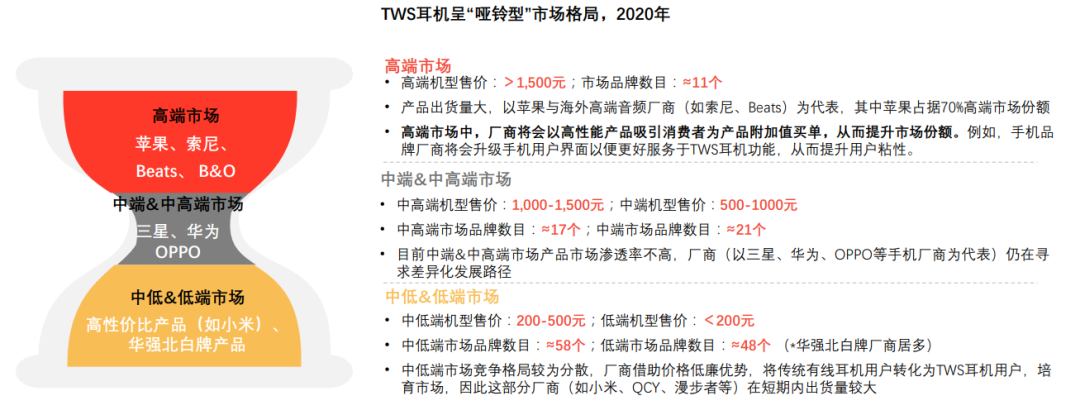

头豹研究院的一份报告就曾对此形象地比喻道,从产品价位段来看,2020 年的 TWS 耳机行业市场呈现“哑铃型",高端与低端市场出货量较大,行业头部企业和主推高性价比产品的企业将会享受行业早期发展红利。

所以说,在硝烟弥漫的 TWS 芯片竞争战场中,价格低但能用的芯片显然可以最大程度地吃下中低端新兴市场红利。

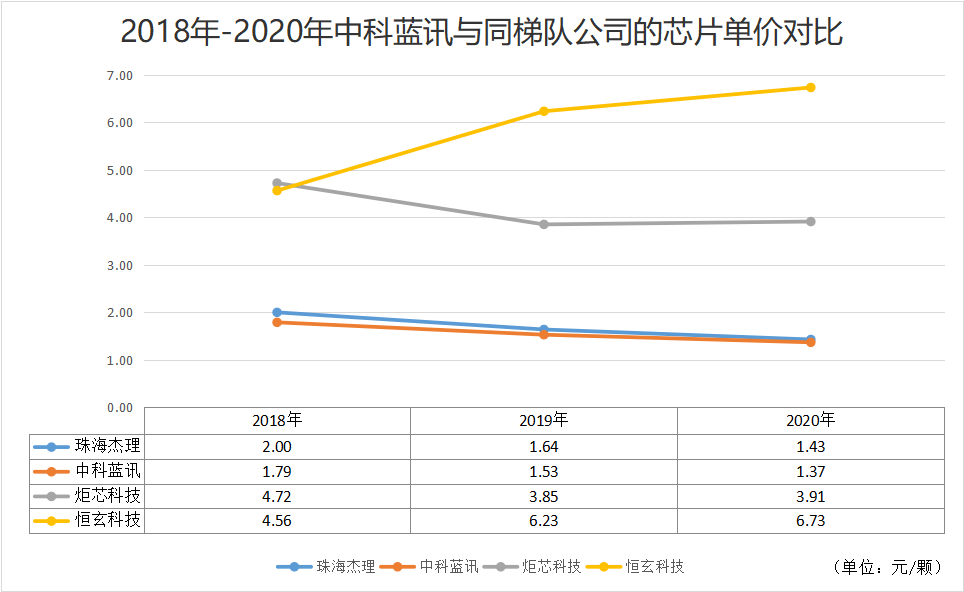

中科蓝讯瞄准的也是低端市场,其单个芯片销售价格远远低于同行业公司,在 1 元价格带中无出其右。招股书显示,除了珠海杰理,炬芯科技、恒玄科技等企业的单颗无线音频芯片售价均超过了 3 元。

有趣的是,与中科蓝讯处于同一价格带的珠海杰理,其创始人王艺辉和中科蓝讯的联合创始人刘助展颇有一段渊源,两人都是从建荣国际集团离职创业。

只不过,王艺辉和建荣的纠葛之深,已经让双方对簿公堂,有过长达 8 年的诉讼之战。日前,杰理科技开始第三次冲击 A 股,在创业板通过第一轮问询。

回到中科蓝讯,刘助展和他的技术团队是如何做到低成本的呢?

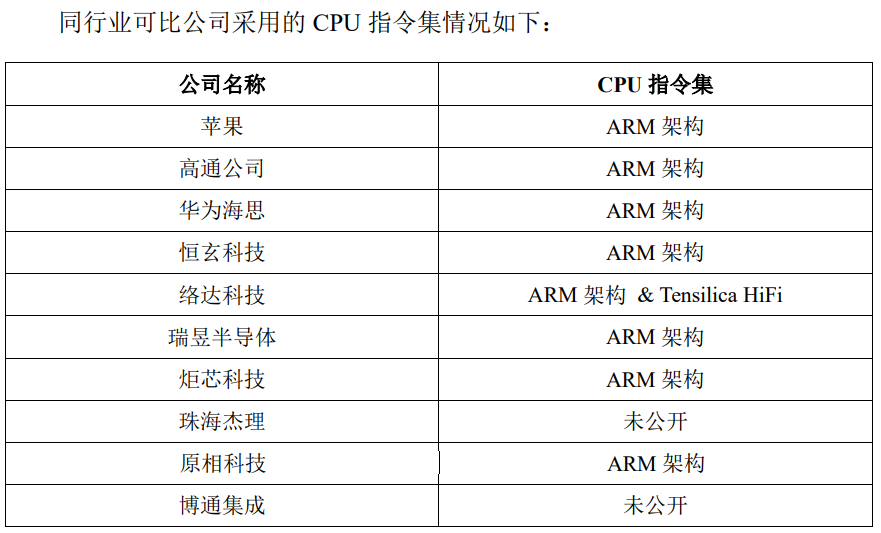

在芯片的采购端,晶圆、封装测试、存储等常见采购成本,中科蓝讯与同行业公司相比并没有特别显著的优势。核心在于芯片设计的第一步——芯片架构选择上。

目前,全球超过 90%的移动设备(这其中包括:智能手机、平板电脑、嵌入式设备)的处理器,都采用了 ARM 架构的处理器。主流的耳机芯片设计公司也大多使用了 ARM 架构,支付一笔 IP 授权使用费后,来设计生产芯片。

但是,中科蓝讯走了另一条设计路线,选择 RISC-V 架构,得以大大降低设计成本。区别于 ARM,RISC-V 是加州大学伯克利分校研发的开源指令集,任何人都可以免费使用,且不禁止商业用途。

不仅如此,使用 RISC-V 设计的芯片延展性相对较好,支持各种应用场景的 SDK, 提供可视化配置界面 , 方便了中科蓝讯的客户(也就是白牌厂商)做二次开发。

2020 年 4 月,中科蓝讯还与阿里平头哥达成合作,基于 RISC-V 架构的玄铁系列处理器及 AI 算法共同研发物联网芯片,用于无线蓝牙耳机、蓝牙音箱等产品。

这从侧面印证了,成立三年的中科蓝讯已在新的技术路线上构筑了自身优势。

低成本、延展性好的底层架构为中科蓝讯提供了大打价格战的底气。2020 年,TWS 耳机的市场竞争最为激烈之时,其核心产品 AB537X 系列芯片的单颗成本,一度从 1.73 元/颗降价到了 1.24 元/颗,降价幅度达到了 28%。

03

两年估值跃升至 50 亿,未来将面临品牌市场壁垒

不断攀升的销售额如同一剂强心针,能够迅速催熟一家企业,也能得到资本市场的热捧。

三年时间,中科蓝讯吸引了数十家机构投资者,甚至还有经营活动的长期合作者。

从股权结构变化来看,中科蓝讯曾两次引入外部资本,估值也随着销售额实现了翻倍上涨。

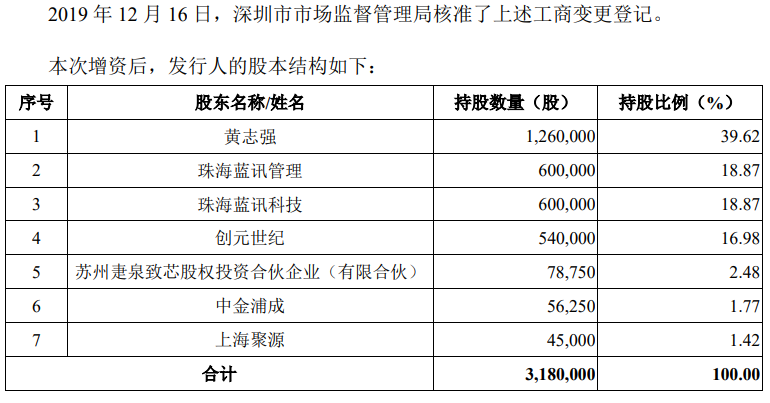

第一次是在2019年12月,中科蓝讯筹资 6000 万元,由苏州疌泉致芯股权投资合伙企业、中金浦成、上海聚源三家公司认购,而这三家背后分别对应着元禾璞华、中金公司和中芯国际。

其中元禾璞华是 IC领域近年来较为活跃的投资团队之一,中金公司是中科蓝讯此次冲击科创板的保荐商,中芯国际则是中科蓝讯2019 年、2020 年、2021 年 1 月-6 月的第一大供应商,中科蓝讯分别向其采购了 3.1 亿元、5.8 亿元、4.9 亿元,占比达到了 59.31%、70.92%、72.47%。

根据当时的股权比例变化,增资扩股后,中科蓝讯的估值达到了10 亿元。

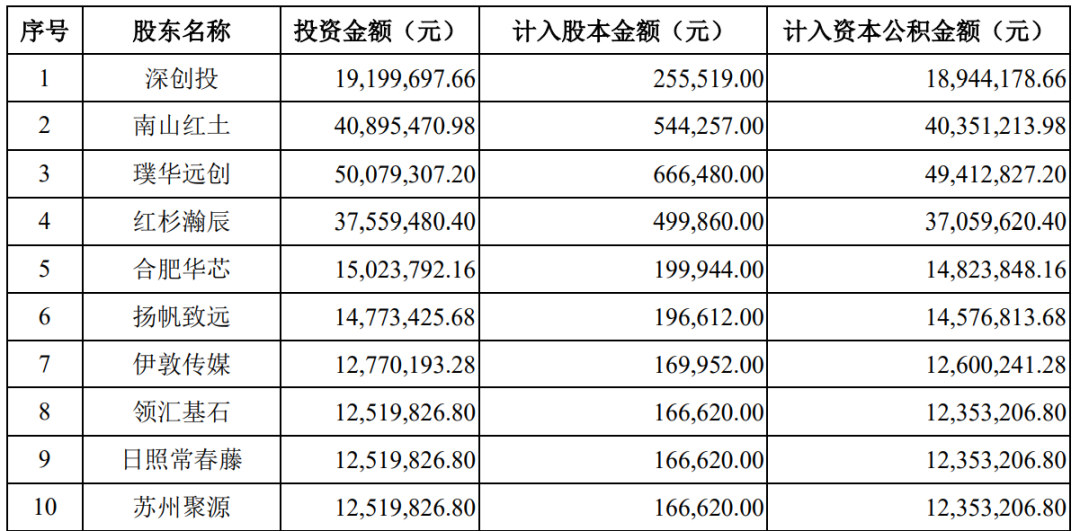

第二次则是在 2020 年 10 月,中科蓝讯引入璞华远创、南山红土、红杉瀚辰、深创投、合肥华芯等 14 家外部投资者,新增出资 2.48 亿元。这一轮估值直接跃升至50亿元。

如果算上中科蓝讯此次IPO 想要募集的15.96 亿元,合计吸引19.04 亿元。

显然,机构的估值判断也基于中科蓝讯不断暴涨的销售规模。

但问题在于,生长在白牌市场,有超过 90%的收入来源于此,未来中科蓝讯还能持续地赚钱吗?

在 36 氪看来,随着消费者通过白牌产品对 TWS 技术有了一定认知之后,自然会转向追求更好的体验和品牌价值,后者是白牌高仿产品所无法提供的。这一趋势在中科蓝讯与同行业可比公司的毛利率对比上,已有了些许的痕迹。

如上图显示,2018年至2020年,中科蓝讯的毛利率分别为 26.68%、28.53%和 17.13%,远低于近三年的行业均值 35.71%、35.71、32.60%。如果单一对比行业内服务于品牌客户(小米、华为、OPPO 等)的恒玄科技时,这一差距变得尤为明显,在 2020 年相差了 13.37%。

所以对于中科蓝讯而言,如何解决品牌客户开发的问题将是其未来发展关键。

可以预见,这条路也将面临着诸多困难,因为长期服务于白牌客户,中科蓝讯的研发投入和成本结构上已经出现了一定的路径依赖。

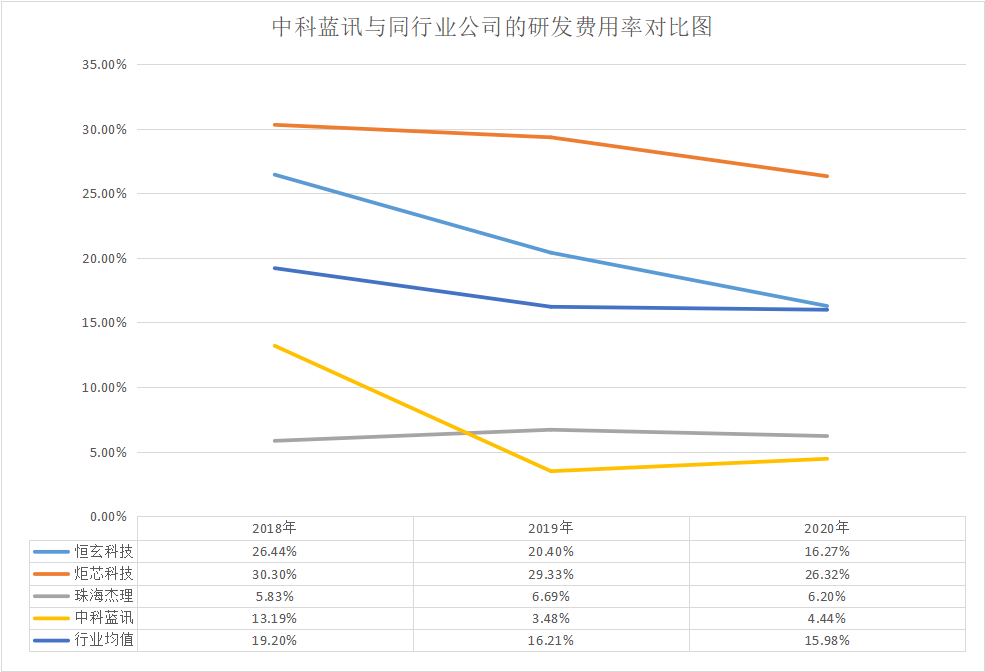

比如,在具体研发过程中,中科蓝讯的 RISC-V 架构在开发通用型芯片方面,确实拥有着简洁、拓展性强的优势,成本也显著降低,研发费用同样低于行业均值。

但是反过来思考,为什么定位中高端客群的芯片公司研发费用率居高不下?三年平均值都超过了 20%?这是因为服务知名品牌客户,大多需要一对一的客制化开发,耗费的时间和成本完全不同,这也成了恒玄科技高达320 亿元的市值基础。

经历了三年的高速增长,刚刚 IPO 过会的中科蓝讯显然还需要再次证明自己。